views

Nợ xấu là gì? nợ xấu có ảnh hưởng như thế nào?

Nợ xấu được hiểu là các khoản nợ khó đòi khi người vay không thể trả nợ khi đến hạn phải thanh toán như đã cam kết trong hợp đồng tín dụng.

Theo Khoản 8, Điều 3 Thông tư số 02/2013/TT-NHNN và Điều 1 Nghị quyết số 42/2017/QH14, nợ xấu bao gồm: Khoản nợ đang hạch toán trong, ngoài bảng cân đối kế toán của tổ chức tín dụng; khoản nợ xấu mà tổ chức mua bán, xử lý nợ xấu đã mua của tổ chức tín dụng

Các hoạt động phát sinh nợ xấu gồm: cho vay; cho thuê tài chính; chiết khấu, tái chiết khấu công cụ chuyển nhượng và giấy tờ có giá khác; bao thanh toán; cấp tín dụng dưới hình thức phát hành thẻ tín dụng; trả thay theo cam kết ngoại bảng; ủy thác cấp tín dụng; hoạt động mua bán nợ; hoạt động mua, ủy thác mua trái phiếu doanh nghiệp chưa niêm yết trên thị trường chứng khoán hoặc chưa đăng ký giao dịch trên thị trường giao dịch của các công ty đại chúng chưa niêm yết.

Trên thực tế, cho vay và thu nợ là hai mặt của một vấn đề. Nợ xấu sẽ ảnh hưởng trực tiếp, rõ rệt đến việc cho vay. Việc tổ chức tín dụng không thu hồi được nợ thì cũng đồng nghĩa với không có khả năng cho vay. Do đó, nếu việc thu hồi nợ càng ít thì cho vay sẽ càng ít đẩy mức lãi suất lên càng cao.

Cách xác định nợ xấu

Theo quy định tại Điều 10 Thông tư 02/2013/TT-NHNN , sửa đổi bởi Điều 1 Thông tư 09/2014/TT-NHNN, các tổ chức tín dụng thực hiện phân loại nợ theo 05 nhóm như sau:

(1) Nhóm 1 - Nợ đủ tiêu chuẩn: bao gồm 03 loại khác nhau, trong đó phổ biến và điển hình nhất là nợ trong hạn và nợ quá hạn dưới 10 ngày được đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn.

(2) Nhóm 2 - Nợ cần chú ý: bao gồm 03 loại khác nhau, trong đó phổ biến và điển hình nhất là nợ quá hạn từ 10 - 90 ngày và nợ đã được điều chỉnh kỳ hạn trả nợ lần đầu.

(3) Nhóm 3 - Nợ dưới tiêu chuẩn: bao gồm 05 loại khác nhau, trong đó phổ biến và điển hình nhất là nợ quá hạn từ 91 - 180 ngày và nợ đã được gia hạn lần đầu.

(4) Nhóm 4 - Nợ nghi ngờ: bao gồm 06 loại khác nhau, trong đó phổ biến và điển hình nhất là nợ quá hạn từ 181 - 360 ngày và nợ đã được cơ cấu lại thời hạn trả nợ lần thứ hai;

(5) Nhóm 5 - Nợ có khả năng mất vốn: bao gồm 08 loại khác nhau, trong đó phổ biến và điển hình nhất là nợ quá hạn trên 360 ngày và nợ đã được cơ cấu lại thời hạn trả nợ lần thứ ba trở lên.

Nợ xấu thuộc các nhóm nợ 3, 4, 5 và có số ngày quá hạn thanh toán từ 90 ngày trở lên.

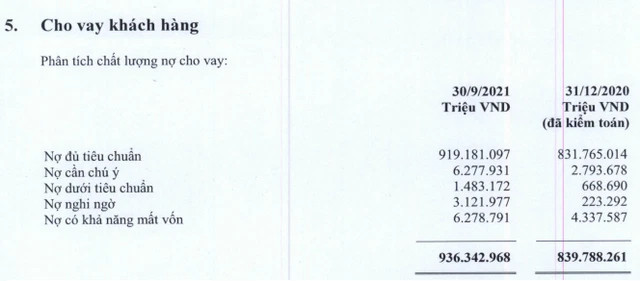

Ví dụ: Báo cáo tài chính quý 3 hợp nhất của NHTMCP Ngoại Thương Việt Nam - Vietcombank (mã chứng khoán: VCB) ghi nhận khoản mục cho vay khách hàng như sau:

Như vậy, tại thời điểm cuối quý 3 năm nay, nợ xấu của Vietcombank ghi nhận 10.884 tỷ đồng, tỷ lệ nợ xấu trên dư nợ cho vay của Vietcombank đã lên 1,16%.

Tuy vậy, điểm tích cực là "ông lớn" Vietcombank đã tăng chi phí dự phòng lên 8.012 tỷ đồng trong 9 tháng đầu năm, tăng 33% so với cùng kỳ năm ngoái. Theo đó, tại thời điểm cuối tháng 9/2021, ngân hàng đang có hơn 26.432 tỷ đồng dự phòng rủi ro cho vay khách hàng. Tỷ lệ bao phủ nợ xấu (một trong những chỉ số dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu) đạt mức cao là 243%.

Trong một số trường hợp đặc biệt, nếu khách hàng có từ hai khoản nợ trở lên tại một hoặc nhiều tổ chức tín dụng mà có một khoản nợ bất kỳ được xác định là nợ xấu theo quy định trên thì toàn bộ các khoản nợ còn lại cũng được xác định là nợ xấu. (theo Điều 5 Nghị quyết số 42/2017/QH14)

Cần phải lưu ý rằng, nợ xấu không nhất thiết phải là nợ quá hạn. Ví dụ, nợ đang còn trong hạn, nhưng đã gia hạn đến lần thứ ba (theo định lượng) hoặc được tổ chức tín dụng đánh giá là không còn khả năng thu hồi, mất vốn (theo định tính) thì sẽ ngay lập tức bị phân vào nợ nhóm 5 là nợ có khả năng mất vốn (theo Điểm d, Khoản 3, Điều 3 Nghị quyết số 42/2017/QH14).

Do vậy, nợ xấu ở nhóm cao hơn không nhất thiết phải chuyển từ nợ xấu nhóm thấp hơn một bậc. Thậm chí đang là nợ nhóm 1 tốt nhất cũng có thể bị chuyển ngay sang nợ xấu nhóm 5 xấu nhất.

Tác động của nợ xấu

Tại Việt Nam, hệ thống các ngân hàng - công ty tài chính được xem là trung gian tài chính rất quan trọng, đóng vai trò huy động vốn từ các chủ thể có vốn tạm thời nhàn rỗi và cung cấp vốn cho các chủ thể cần vốn; thông qua đó sự an toàn trong hoạt động của ngân hàng tác động tích cực đến phát triển nền kinh tế.

Do đó, nợ xấu ngân hàng sẽ hạn chế khả năng khách hàng tiếp cận nguồn vốn vay của ngân hàng vì lý do lãi suất và điều kiện vay vốn. Ở mức độ cao hơn, nếu nợ xấu của một ngân hàng phát triển theo chiều hướng xấu, không được giải quyết, ngân hàng có thể đổ vỡ dẫn đến hiệu ứng dây chuyền đối với hệ thống.

Cụ thể hơn, nợ xấu là dấu hiệu của chất lượng cho vay kém, hiệu quả hoạt động tín dụng thấp, đe dọa khả năng thanh khoản, hạn chế phát triển hoạt động tín dụng. Việc duy trì tỷ lệ nợ xấu cao sẽ làm giảm uy tín của ngân hàng, hạn chế năng lực cạnh tranh trong hệ thống, và là nguyên nhân rủi ro lãi suất. Việc trích lập dự phòng nợ xấu cũng sẽ làm giảm thu nhập của ngân hàng, trong trường hợp nghiêm trọng hơn, khi nguồn bù đắp rủi ro không đủ, nợ xấu sẽ ăn vào vốn tự có của ngân hàng.

Về góc độ khách hàng

Hiện nay, tất cả các thông tin về người vay nợ bao gồm các khoản vay trong quá khứ, khoản vay nợ hiện tại, thời gian nợ quá hạn, nơi vay vốn sẽ được lưu lại trên Trung tâm Thông tin Tín dụng Quốc gia Việt Nam - CIC trong thời hạn từ 03 - 05 năm sau khi người vay đã thanh toán đủ cả lãi lẫn gốc.

Những khách hàng nằm trong các nhóm nợ 3, 4, 5 sẽ rất khó để tiếp tục vay vốn tại các ngân hàng hay một công ty tín dụng nào khác.